INTRODUCCIÓN

¡Bienvenidos al informe semanal de Nodecharts!

Esta vez, continuamos explorando métricas para identificar puntos de inflexión en Bitcoin, tal como lo hemos hecho en informes anteriores. Nos enfocaremos en una métrica particularmente útil: las ondas HODL de Bitcoin. Esta métrica ofrece una perspectiva sobre la distribución temporal de todos los bitcoins, permitiéndonos detectar períodos en los que los poseedores de bitcoins acumulan o distribuyen sus activos.

Pero, ¿Qué significa realmente “HODL”?

Esta palabra se usa en el ámbito de las inversiones en criptomonedas y se originó en un hilo del foro bitcointalk.org publicado el 18 de diciembre de 2013 por el usuario “GameKyuubi”. En un estado de embriaguez, este usuario expresó sus frustraciones sobre sus habilidades limitadas como trader en un texto lleno de errores y utilizó el título “I AM HODLING”, haciendo referencia al verbo inglés “hold” (mantener). Curiosamente, acuñó este término a propósito al decidir mantener su posición a pesar de la caída del precio de Bitcoin.

Esta expresión se difundió rápidamente en la comunidad cripto como jerga popular para indicar la decisión de mantener los bitcoins en lugar de venderlos, incluso en momentos de volatilidad del mercado. Se convirtió en una estrategia fundamental adoptada por muchos inversores debido a la naturaleza fluctuante del mercado de Bitcoin.

¿Cómo funciona una transacción de Bitcoin?

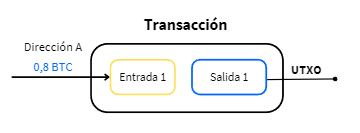

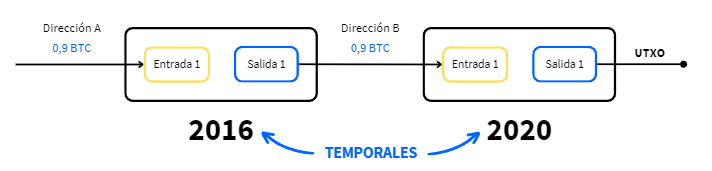

Empecemos entendiendo cómo funciona una transacción de Bitcoin para comprender mejor esta métrica. Las transacciones en Bitcoin son transferencias de bitcoins entre direcciones, incluidas en la cadena de bloques una vez realizadas. Se componen de entradas (que son las referencias a una salida de una transacción anterior) y salidas (que contienen instrucciones para enviar los bitcoins).

A las transacciones enviadas que aún no se han gastado (salidas), se les llama “UTXO” o unspent transaction output (salida de transacción no gastada). Todas estas salidas no gastadas se registran en el bloque junto con el tiempo en que fueron creadas. Analizando estos registros en la cadena de bloques de Bitcoin, podemos conocer las edades de estas transacciones y segmentarlas temporalmente para observar las acciones de los usuarios en la red de Bitcoin.

Ahora exploraremos cómo las ondas HODL nos permiten rastrear estos comportamientos de retención y su impacto en la dinámica del mercado de Bitcoin.

¿Qué nos indican las Ondas HODL de Bitcoin?

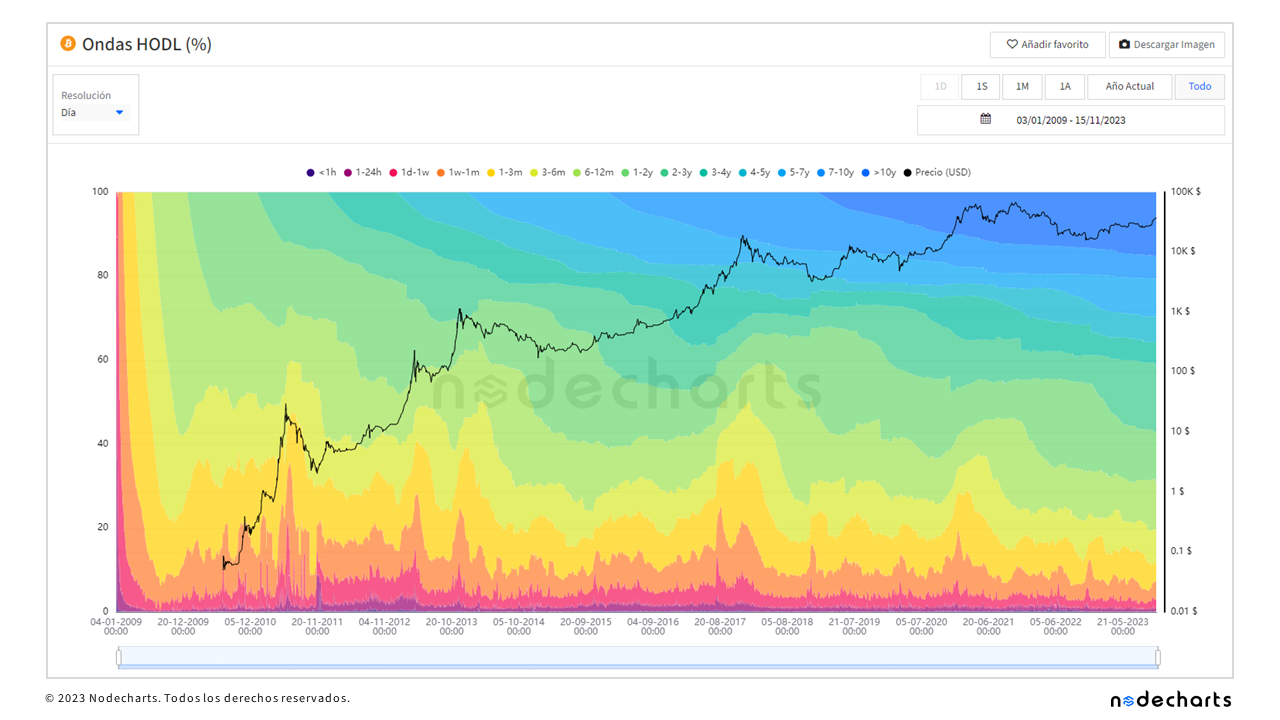

En términos sencillos, las ondas HODL identifican y segmentan la cantidad total de bitcoins inactivos (salidas no gastadas que contienen los bitcoins) según el tiempo transcurrido desde su última actividad. Cada onda muestra cuántas monedas han permanecido inactivas durante un período específico, por ejemplo, una onda que representa las monedas inactivas durante 1-3 meses o otra que representa las inactivas durante 3-6 meses, y así sucesivamente.

Esta métrica nos ofrece una perspectiva sobre el comportamiento de los poseedores de Bitcoin a lo largo del tiempo y nos ayuda a detectar patrones interesantes, como períodos en los que los inversores retienen sus activos durante largos periodos (mostrando ondas de monedas inactivas durante años) o períodos con más actividad de compra y venta (mostrando ondas de monedas inactivas durante períodos más cortos).

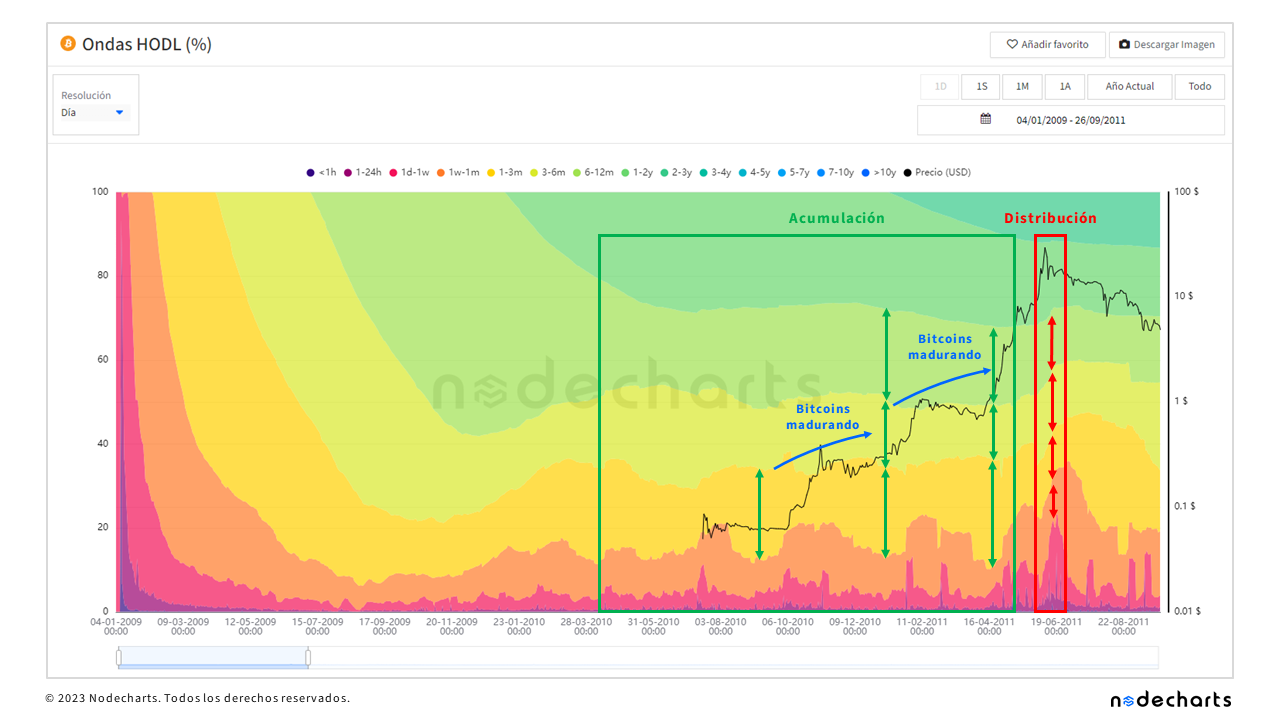

Vamos a ver la gráfica de las ondas HODL:

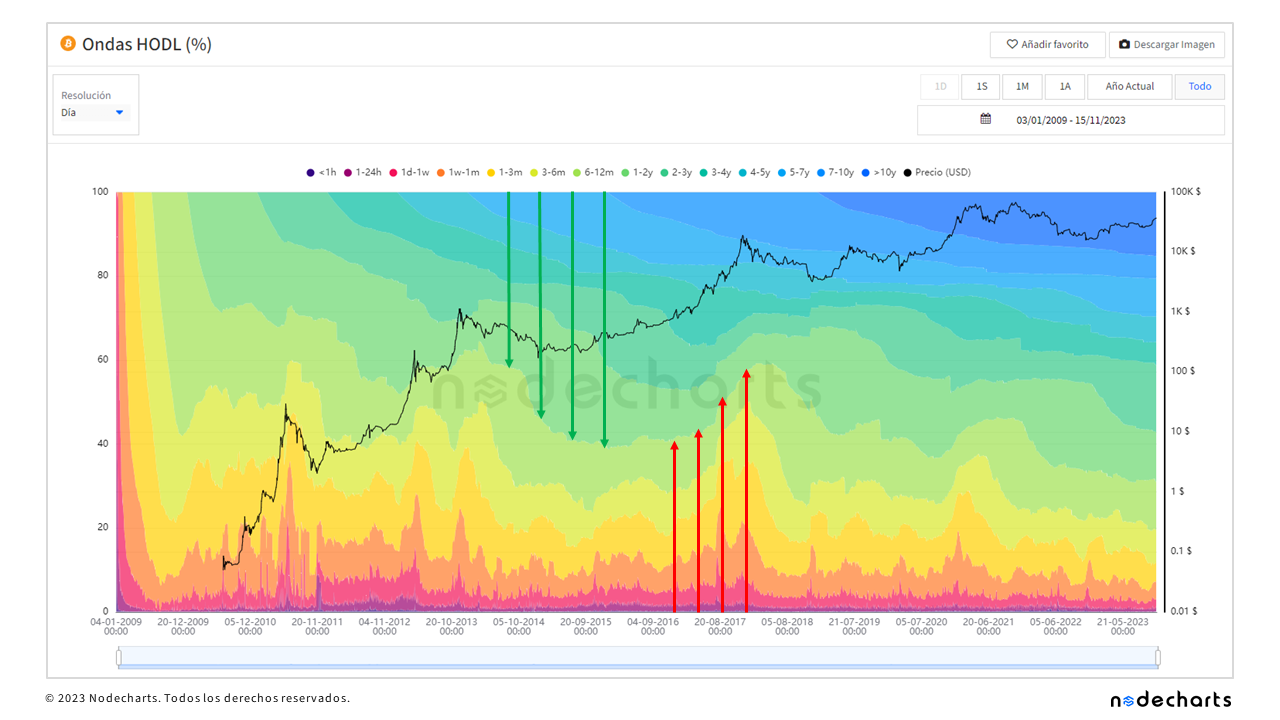

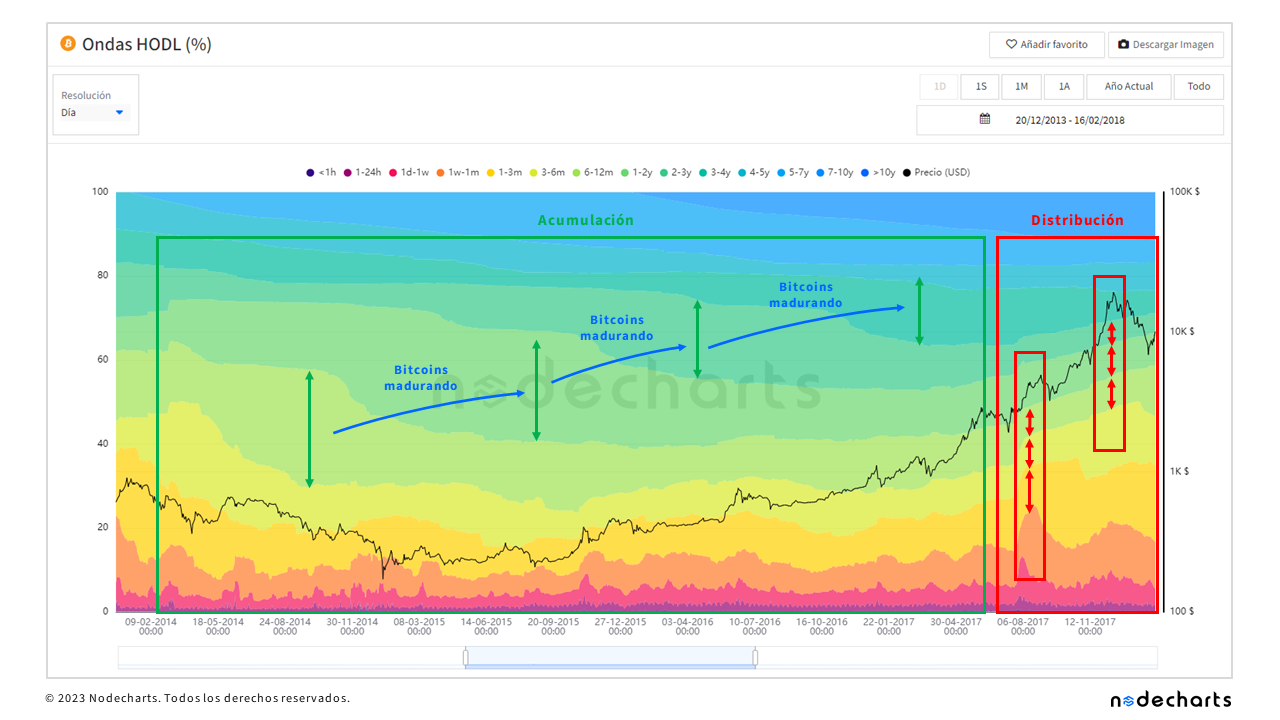

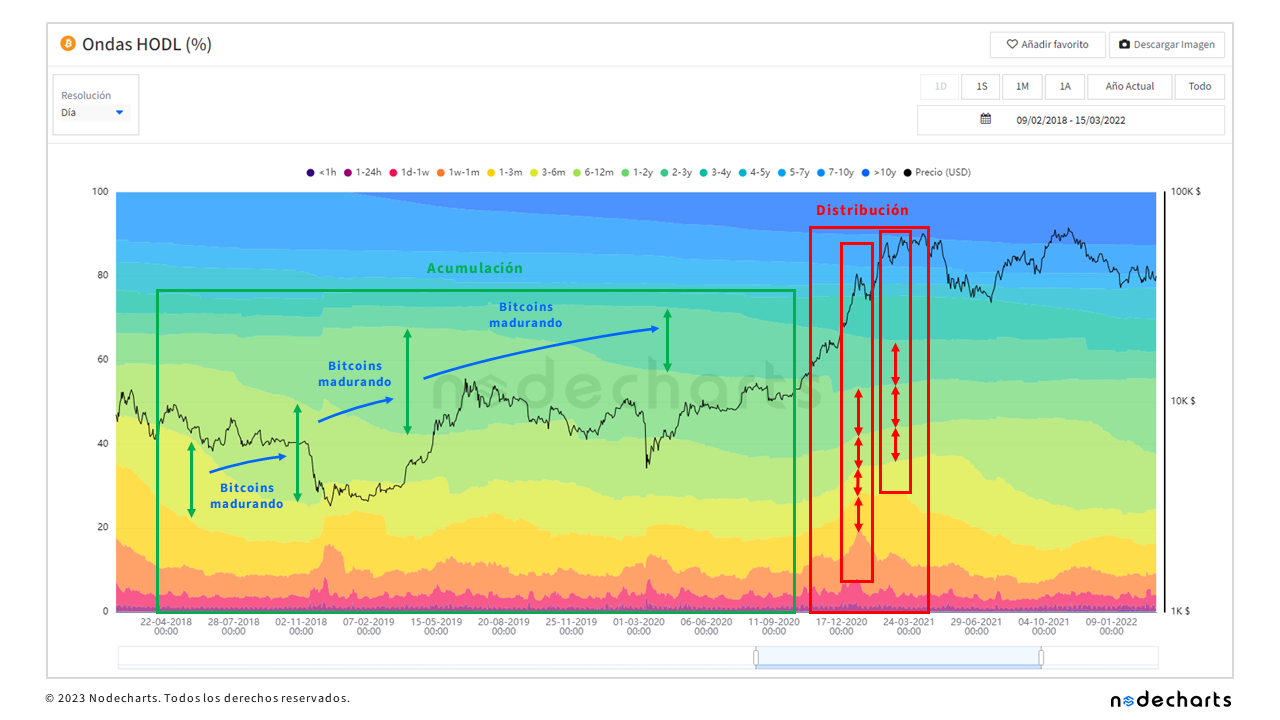

Para buscar patrones que nos ayuden a detectar zonas de acumulación y distribución, analizaremos lo que paso en 2014-2018 en busca de similitudes en el comportamiento de los usuarios que se repiten a lo largo de los años.

Las flechas verdes representan los años en los que las ondas de largo plazo que realizan acumulaciones son predominantes en el ciclo, coincidiendo con mínimos de precio. Cuando el precio aumenta rápidamente, los usuarios de largo plazo transfieren sus bitcoins a usuarios de corto plazo, produciendo la distribución a estos usuarios inexpertos.

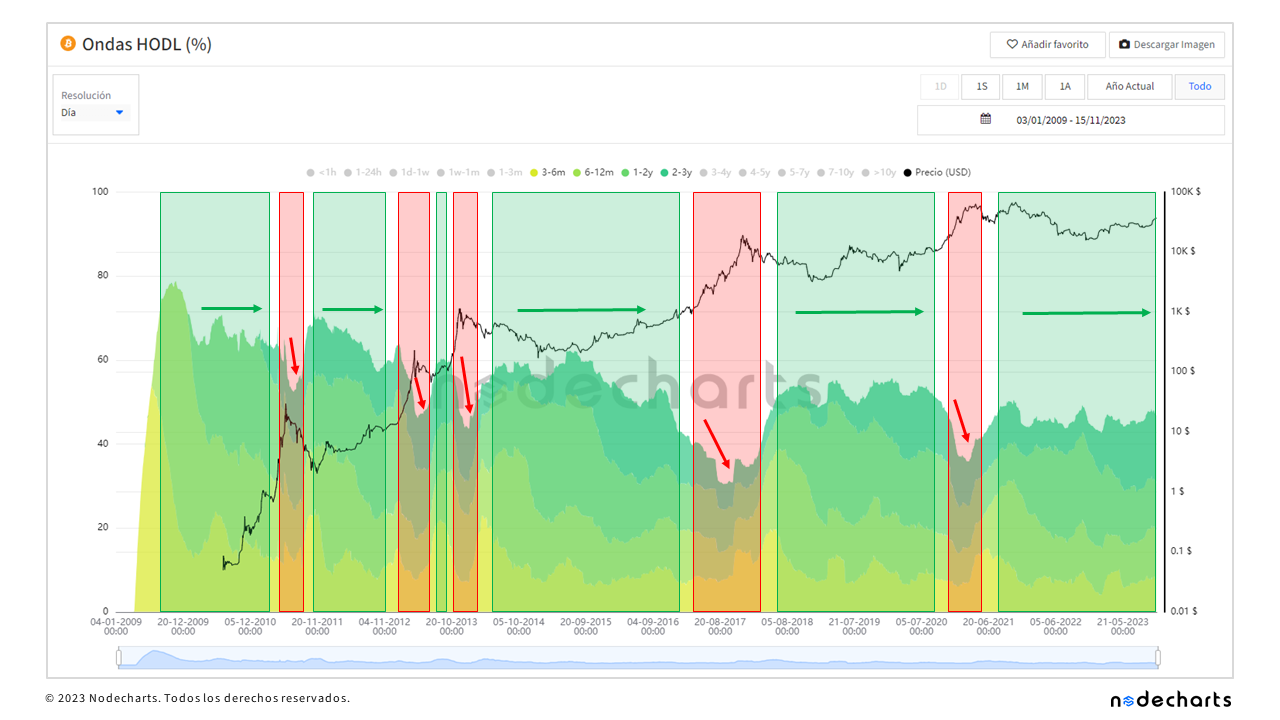

Otro patrón que interesante es seleccionar las temporalidades de 3 meses hasta 3 años, estas ondas son las que marcan los ciclos de Bitcoin. Observamos que, durante ciertos períodos, estas ondas mantienen un movimiento lateral. Cuando el suministro cae abruptamente, detectamos la transferencia de bitcoins a nuevos usuarios, indicando la finalización del ciclo.

Ahora vamos a realizar un análisis de cada ciclo de Bitcoin para poder ver con más detalle estos movimientos.

2009-2011

Durante el primer año y medio de Bitcoin, cuando apenas se realizaban transacciones y no existía un precio de cotización, las ondas se formaron principalmente debido a las recompensas que obtuvieron los pioneros en la minería de Bitcoin. En este período, hubo poca variación en las ondas.

A partir de julio de 2010, con la aparición de los primeros intercambios de Bitcoin, se observa un aumento en la actividad de las ondas de hasta 1 semana. Desde entonces hasta abril de 2011, los usuarios de más de 1 mes acumularon una gran cantidad de bitcoins, como se evidencia por la expansión de las ondas (flechas en verde). En esta fase, se evidencia la primera acumulación donde los usuarios optaron por hacer “hodl”.

Hacia mediados de 2011, las ondas de más de 1 semana se contraen (flechas en rojo), marcando la primera distribución en la historia de Bitcoin. Los pioneros en la minería y en la compra de Bitcoin vendieron parte de sus bitcoins a nuevos usuarios, lo que representó una transferencia de bitcoins de los usuarios más experimentados a nuevos usuarios.

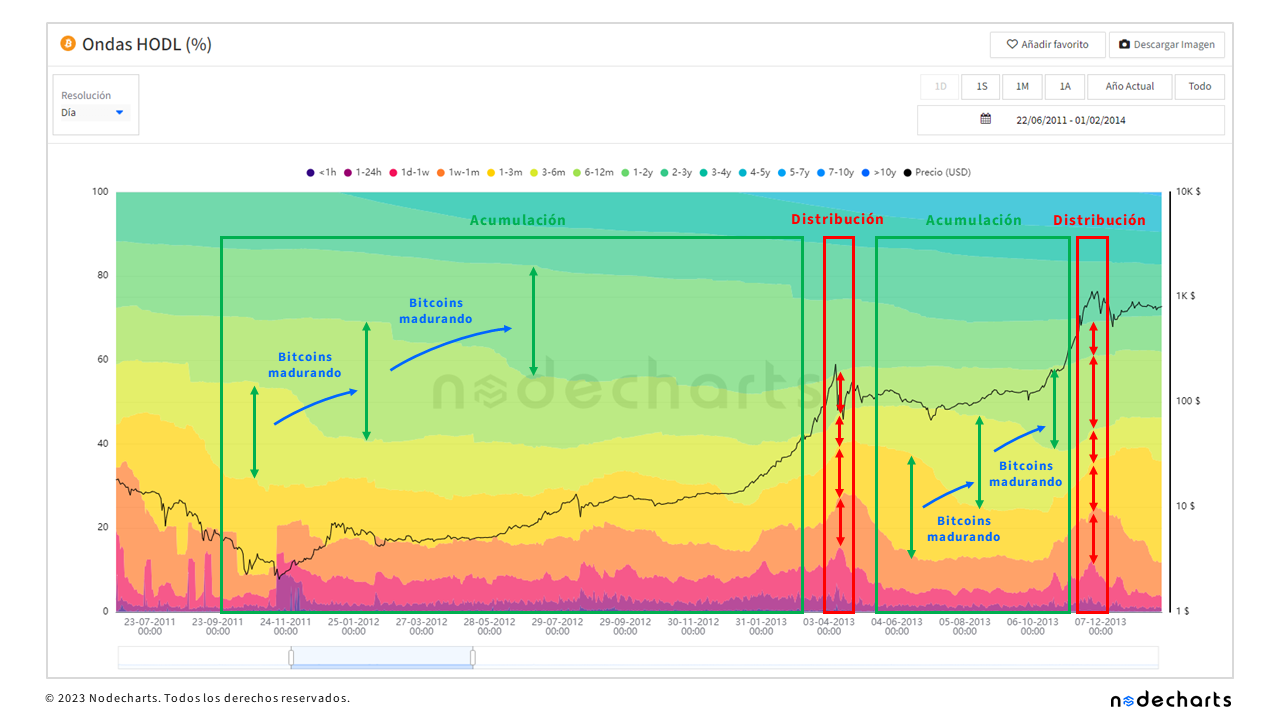

2011-2014

En 2011, el precio retrocedió de 30 dólares a 2 dólares. Durante esta disminución, se observa una expansión en las ondas de bitcoins inactivos de más de 3 meses, indicando la maduración de los bitcoins acumulados a lo largo de 2012. En abril de 2013, el precio de Bitcoin aumentó a 230 dólares, lo que provocó la primera distribución durante ese ciclo, principalmente por parte de usuarios de más de 1 mes hasta los 12 meses.

Posteriormente, el precio cayó a 65 dólares, seguido de otra pequeña acumulación y la maduración de bitcoins adquiridos antes de la primera distribución. Sin embargo, en diciembre de 2013, con un precio de 1.130 dólares, se produjo la segunda distribución de este ciclo, mayormente de usuarios de entre más de 1 mes y 2 años.

2014-2018

En 2014, el precio de Bitcoin retrocedió de 1.130 dólares a un mínimo de 171 dólares. Entre finales de 2014 y principios de 2017, se observó una expansión en las ondas de más de 6 meses hasta 3 años, indicando la acumulación por parte de estos usuarios.

Este ciclo vio la primera ola de instituciones y una mayor atención mediática, especialmente después de superar los 1.000 dólares por segunda vez. En agosto de 2017, tras el fork de Bitcoin, se observó la primera contracción en las ondas de menor temporalidad, con algunas ventas de bitcoins por parte de usuarios de hasta 1 año.

Sin embargo, la distribución principal de usuarios que acumularon durante este ciclo se produjo a finales de 2017, cuando el precio alcanzó los 20.000 dólares. Las bandas de más de 6 meses hasta 3 años se comprimieron en este momento, indicando la venta por parte de estos usuarios.

2018-2021

Este ciclo puede denominarse el ciclo institucional, durante el cual se observó cómo el fondo Grayscale pasó a controlar más de 600 mil bitcoins, Microstrategy adquirió casi 100 mil bitcoins y Tesla compró 30 mil bitcoins. Aunque estas compras se realizaron a lo largo de 2020-2021, algunos usuarios acumularon una gran cantidad de bitcoins durante 2018-2019, reflejado en las ondas de más de 6 meses hasta 2 años.

Esta acumulación ocurrió mientras el precio de Bitcoin cayó de 20.000 dólares al mínimo de 3.180 dólares a finales de 2018. Desde esos precios, el precio subió hasta los 13.000 dólares, para después formar un movimiento lateral bajista desde esos precios. En marzo de 2020, el crash del COVID llevó el precio a 4.300 dólares, sin evidencia de alguna zona de distribución hasta entonces.

A principios de 2021, con un precio de 40.000 dólares por Bitcoin, las ondas de hasta 2 años comenzaron a tomar beneficios. Aunque no pasó mucho tiempo hasta la distribución final, en marzo de 2021, justo un año después del COVID, los usuarios de hasta 3 años liquidaron la mayor parte de sus bitcoins a precios de alrededor de los 60.000 dólares.

Si bien es cierto que, se vieron nuevos máximos a finales de 2021 con Bitcoin alcanzando los 69.000 dólares, todo fue una trampa alcista, ya que la mayoría de las métricas indican que el momento óptimo para salir del mercado fue entre enero y abril de ese año.

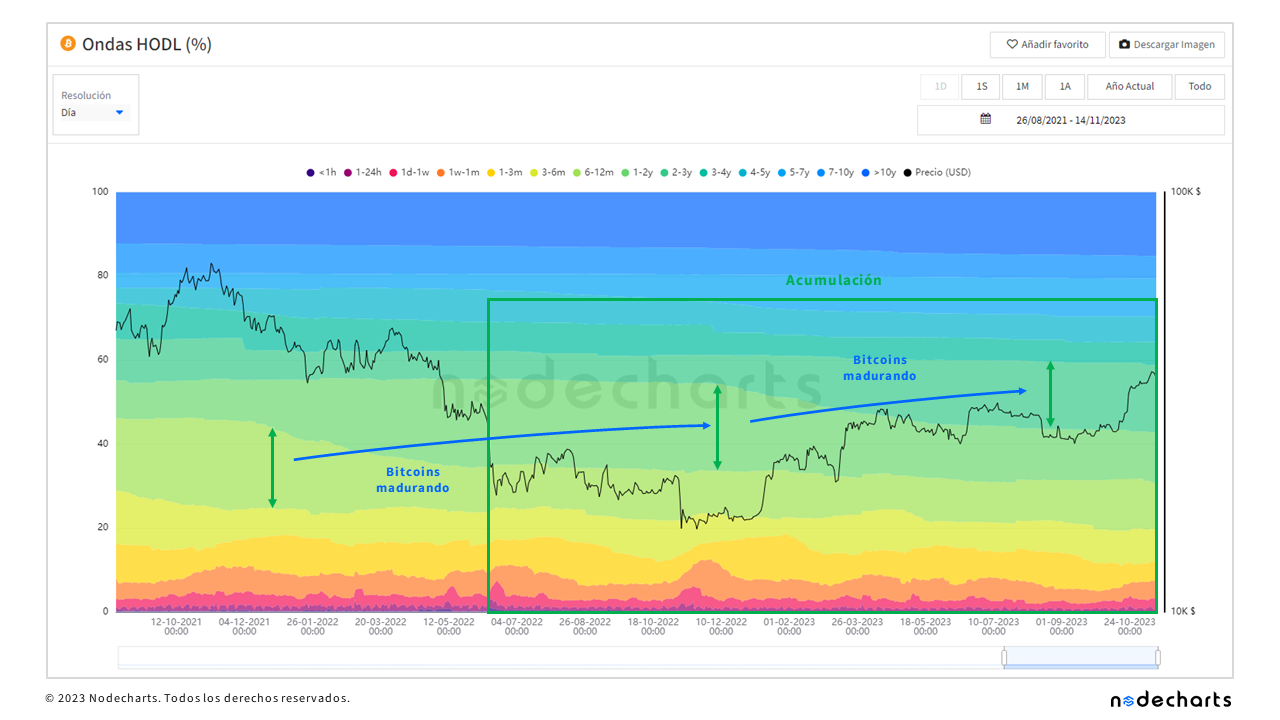

2021-Actual

En el ciclo actual de Bitcoin, el precio retrocedió de los 69.000 dólares a los 15.800 dólares alcanzados en noviembre de 2022. Durante este proceso, se observa cómo una gran cantidad de bitcoins maduran de una temporalidad a otra, muchos de ellos de instituciones que acumularon en 2021 y no vendieron en los máximos del ciclo.

No obstante, se repite el mismo patrón: las ondas de menos de 6 meses representan actualmente solo un 20% del mercado. Se espera que cuando estas ondas vuelvan a representar un 40% del mercado o tengan un aumento considerable y además haya una compresión en las ondas de más de 6 meses hasta los 3 años, será el momento para deshacerse de los bitcoins.

CONCLUSIONES

En conclusión, las ondas HODL representan una herramienta analítica para entender y predecir los movimientos dentro del mercado de Bitcoin. Esta métrica proporciona una visión detallada de cómo los inversores retienen o distribuyen sus activos a lo largo del tiempo. El análisis de estas ondas revela patrones de acumulación y distribución, permitiendo la identificación de momentos clave en los ciclos de mercado.

La comprensión de estas tendencias es esencial para anticipar y prepararse para cambios en la dinámica del mercado. Por ejemplo, la detección de compresiones en las ondas de retención a largo plazo junto con un aumento en las ondas de corto plazo podría anticipar una fase de venta inminente. De manera opuesta, una expansión en las ondas de largo plazo puede señalar períodos de acumulación y posibles tendencias alcistas.

Si te apasionan estos informes y el análisis on-chain, y deseas profundizar aún más en esta área, te invitamos a unirte a nuestra formación sobre análisis on-chain. Será una excelente oportunidad para ampliar tus conocimientos y habilidades en este campo, y sacarle el máximo partido a cada ciclo de Bitcoin.

Exención de responsabilidad: Este artículo no ofrece ningún tipo de asesoramiento en materia de inversión. Todos los datos se facilitan únicamente con fines informativos. Ninguna decisión de inversión se basará en la información aquí facilitada y usted es el único responsable de sus propias decisiones de inversión.

- Únete a nuestro canal de Telegram

- Síguenos en Twitter

- Para ver las mejores métricas on-chain visita el Estudio PRO

- Para detectar las mejores zonas de acumulación y distribución visita Signals