INTRODUCCIÓN

¡Bienvenidos al informe semanal de Nodecharts!

En esta edición, exploramos en detalle dos términos ampliamente empleados en el análisis on-chain: los “holders de corto plazo” (también conocidos como usuarios de corto plazo) y los “holders de largo plazo” (usuarios de largo plazo). A lo largo de este informe, profundizaremos en el impacto y la influencia que ejercen estos dos grupos en el ecosistema de Bitcoin.

Nos centraremos en el análisis de las métricas relacionadas con el comportamiento de estos grupos de usuarios, lo que nos proporcionará un contexto sólido para comprender tanto el estado actual como las posibles perspectivas futuras de la cadena de bloques de Bitcoin.

Para comprender estos conceptos, es crucial definir lo que entendemos por “holders de corto plazo” y “holders de largo plazo.” Los usuarios de corto plazo son aquellos que realizan transacciones con un período de retención de activos de más de una hora, pero inferior a 155 días. En contraste, los usuarios de largo plazo son aquellos cuyas transacciones tienen un horizonte temporal de retención superior a los 155 días.

Es importante destacar que a menudo se atribuye a los holders de largo plazo la capacidad de llevar el precio a máximos, pero esta afirmación no es completamente precisa. Si bien es cierto que los usuarios que no mueven sus bitcoins durante mucho tiempo reducen la oferta circulante de Bitcoin, es necesario que los usuarios de corto plazo entren al mercado para crear aumentos sostenidos en el precio de Bitcoin.

También es relevante señalar que la clasificación común de los holders de corto plazo como minoristas y los de largo plazo como institucionales tampoco es del todo precisa, ya que los institucionales en algún momento fueron usuarios de corto plazo y tampoco podemos afirmar con certeza si grandes instituciones financieras participan activamente en el corto plazo.

ANÁLISIS DE LOS “HOLDERS DE CORTO PLAZO”

En los últimos días, los inversores de corto plazo han mantenido firmes varios niveles clave en diversas métricas, lo que sugiere una notable fortaleza en el corto plazo. Sin embargo, es crucial que continúen demostrando esta fortaleza, ya que cualquier retroceso a los niveles de agosto podría indicar debilidad y aumentar las probabilidades de un retroceso.

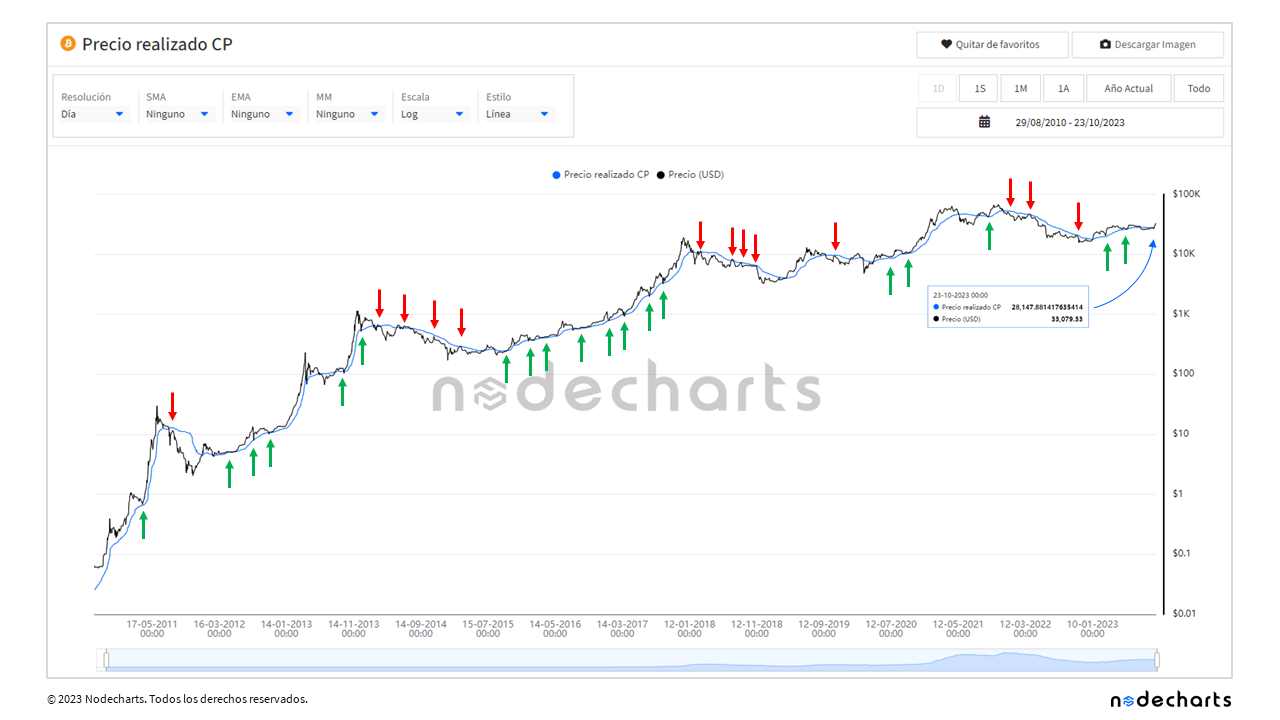

Precio realizado CP

El precio realizado a corto plazo refleja el promedio de precios entre los participantes más especulativos. Esta métrica suele actuar como soporte en tendencias alcistas y como resistencia en tendencias bajistas, ya que los especuladores tienden a cerrar posiciones y obtener beneficios cuando el precio se desvía significativamente de su promedio, y abren nuevas posiciones cuando el precio de corto plazo se equilibra con el precio actual.

A principios de 2023, el precio de Bitcoin rompió al alza la línea del precio realizado a corto plazo, funcionando como soporte hasta mediados de agosto. Sin embargo, después de aproximadamente 2 meses por debajo, y habiendo actuado como resistencia en dos ocasiones el 16 de octubre de 2023, volvió a situarse por encima.

Para mantener la tendencia alcista que ha prevalecido a lo largo de este año, es esencial que el precio se mantenga por encima del precio realizado CP (28,021$ al momento de escribir este artículo). En caso de retroceso, será crucial que los usuarios de corto plazo defiendan su precio promedio on-chain, lo que denotaría una señal de fortaleza. De lo contrario, el aumento visto en el precio estos últimos días, podría ser una ruptura alcista falsa y una barrida de stops, con la probabilidad de un retroceso a niveles inferiores.

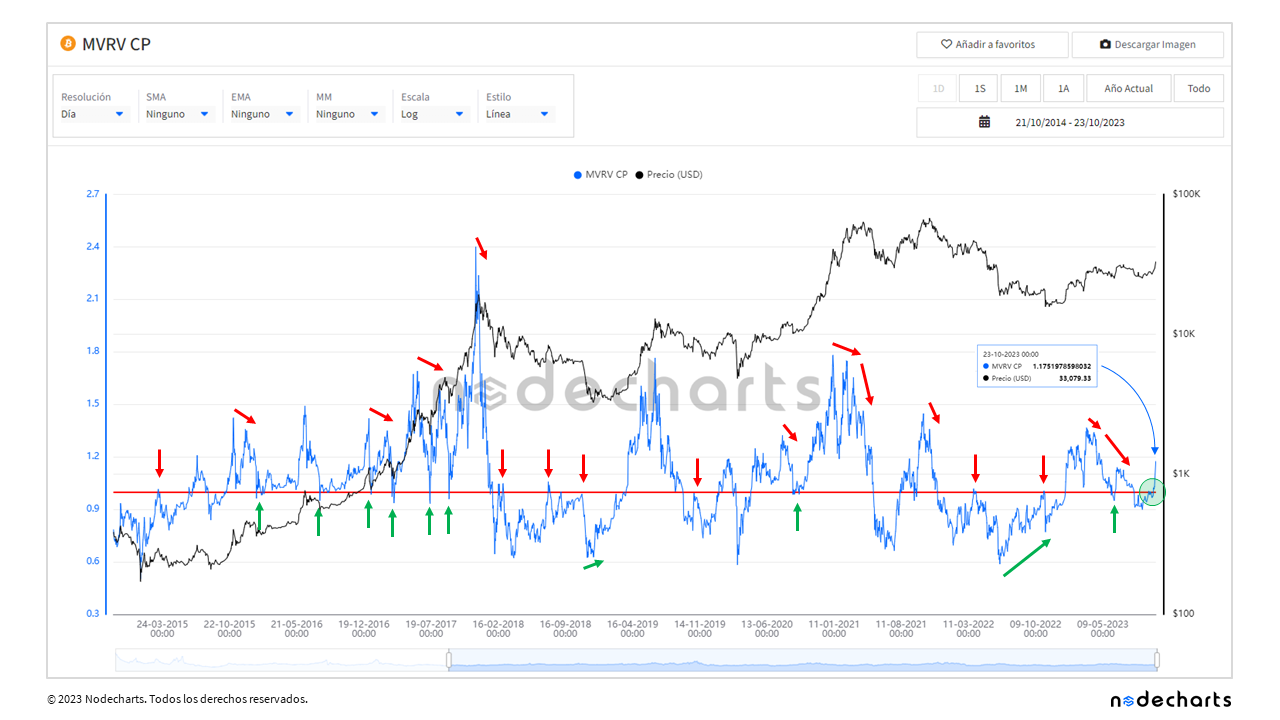

MVRV (CP)

El MVRV (Valor de Mercado a Valor Realizado) de corto plazo es una métrica que refleja la cantidad de ganancias o pérdidas no realizadas que los usuarios están experimentando en relación al precio de mercado y el precio promedio.

Históricamente, un MVRV de corto plazo inferior a 0,7 ha marcado zonas de sobreventa, indicando la posibilidad de capitulaciones por parte de manos débiles y acumulación por parte de manos fuertes.

Por otro lado, si el MVRV de corto plazo supera 1,7, ha indicado zonas de sobrecompra, señalando la posibilidad de toma de beneficios y distribuciones por parte de manos fuertes a manos débiles.

Además de estos niveles, se pueden buscar divergencias entre el aumento de precio y la disminución del MVRV, así como utilizar el valor de 1 como soporte y resistencia.

Como ya vimos con el precio realizado de corto plazo para que Bitcoin pueda mantener la tendencia alcista, hay que mantenerse sostenidamente por encima el nivel de uno, de lo contrario las probabilidades de un retroceso son bastante altas.

SOPR (CP)

El SOPR de corto plazo se calcula dividiendo el valor realizado (USD) entre el valor de creación (USD) de las salidas gastadas de corto plazo. En términos simples, el SOPR de corto plazo es el precio de venta dividido entre el precio de adquisición de los bitcoins gastados de corto plazo.

El SOPR de corto plazo tiene tres posibles estados: cuando es mayor que 1, las salidas gastadas de corto plazo se venden en ganancias; cuando es menor que 1, se venden en pérdidas; y cuando es igual a 1, se venden al mismo precio que se adquirieron.

Esta métrica no solo nos permite evaluar la rentabilidad de las transacciones, sino que también nos brinda una visión de la confianza que los usuarios de Bitcoin tienen en mantener sus activos y venderlos a precios más elevados. Para ilustrar este punto, consideremos un ejemplo en el que empleamos una media de 30 días para identificar las tendencias más significativas y determinar la posición actual en el mercado.

La observación de divergencias entre el aumento de precio y la toma de beneficios indica una falta de convicción por parte de los holders en mantener sus monedas, lo que denota debilidad. Los niveles actuales son cruciales; si no logramos mantener el nivel de 1, podría indicar que los usuarios están ansiosos por tomar beneficios, cubrir posiciones en punto de equilibrio o incluso asumir pérdidas.

Las métricas de corto plazo vistas hasta ahora nos proporcionarán señales para identificar cuándo un movimiento tendencial podría estar llegando a su fin. Además, nos permitirán anticipar cualquier movimiento relevante, de los mencionados anteriormente, que pueda ocurrir en los próximos días. Esto nos ayudará a determinar el momento óptimo para ingresar o salir del mercado desde una perspectiva a corto plazo.

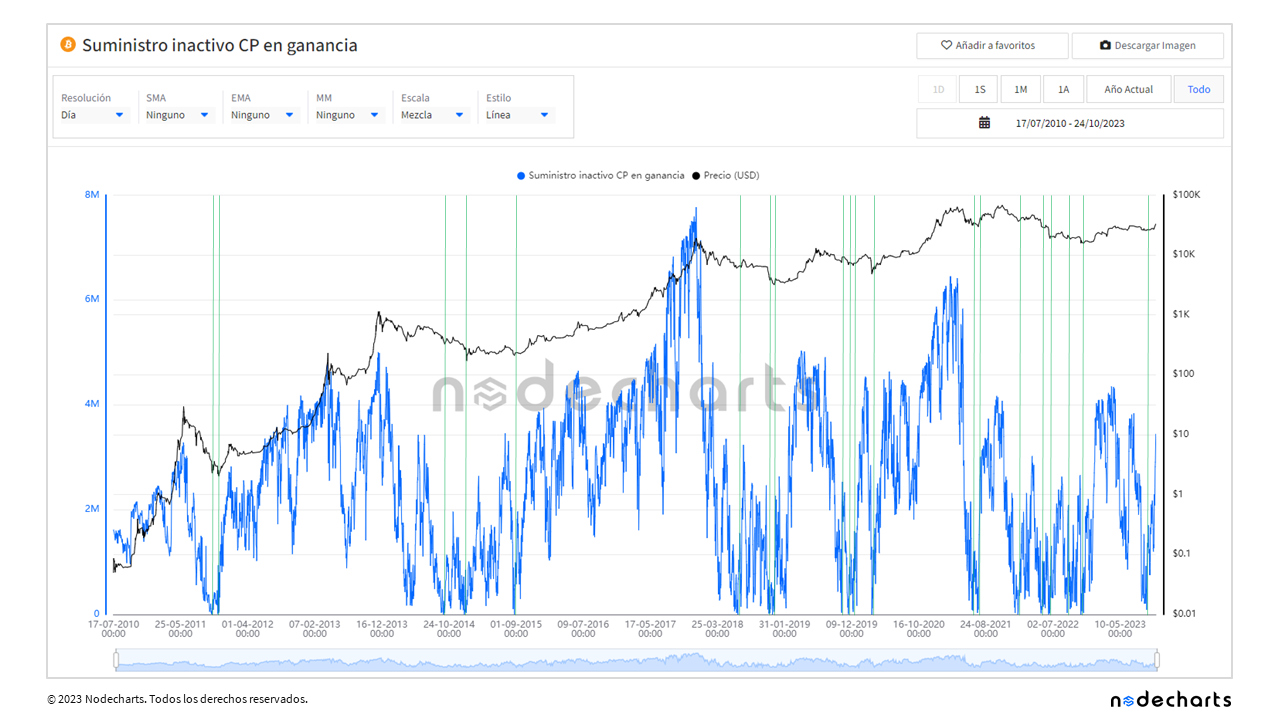

Suministro inactivo CP en ganancia

El suministro inactivo de corto plazo en ganancia representa la cantidad total de monedas inactivas (BTC) dentro del intervalo de corto plazo que están en ganancia.

Esta métrica es valiosa para detectar fondos de mercado después de movimientos bajistas. Cuando el suministro inactivo de corto plazo en ganancia llega a 0, es decir, nadie está ganando en el corto plazo, marca los puntos más bajos de ciclos y movimientos a corto plazo. Las líneas horizontales de color verde representan estos momentos.

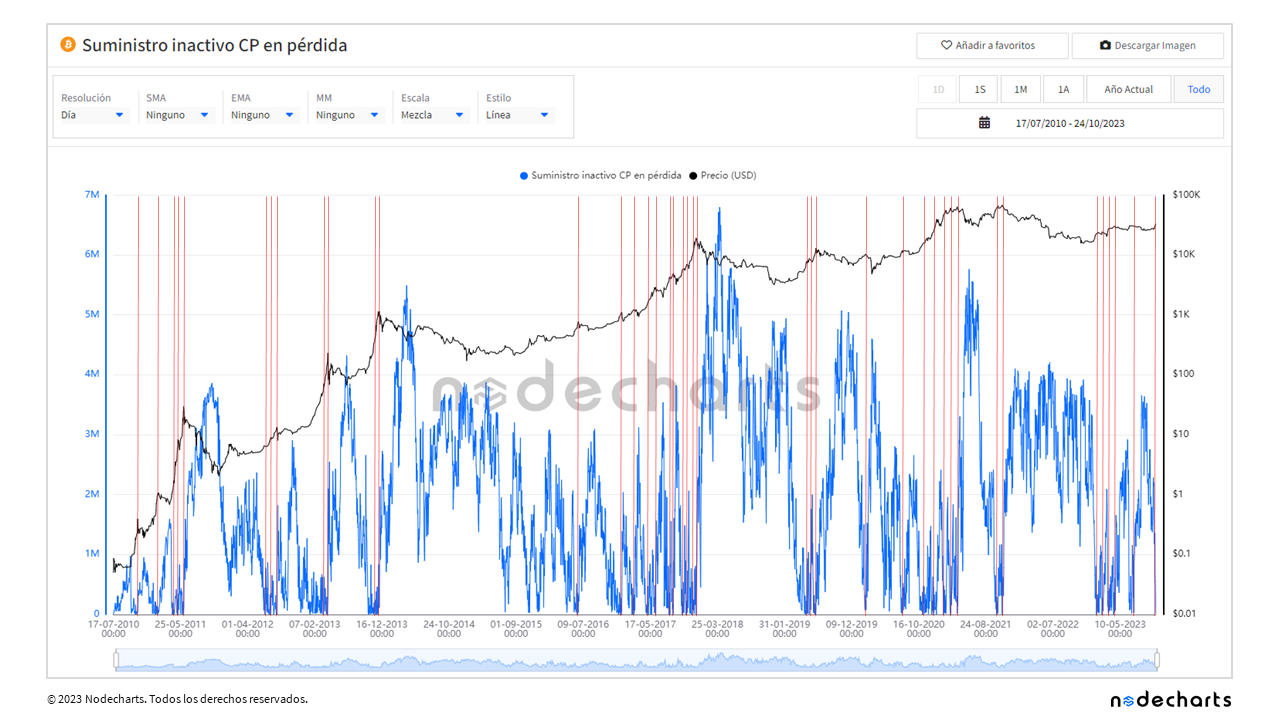

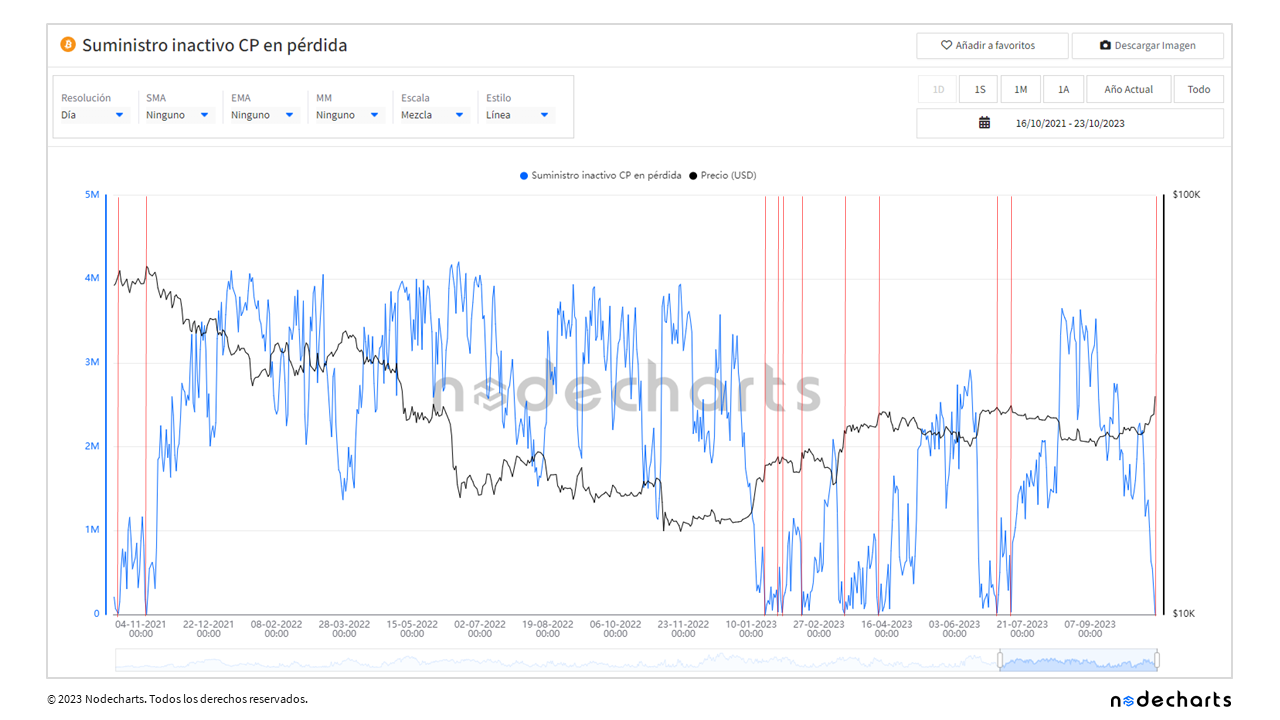

Suministro inactivo CP en pérdida

Por otro lado, el suministro inactivo de corto plazo en pérdida representa la cantidad total de monedas inactivas (BTC) dentro del intervalo de corto plazo que están en pérdida.

Esta métrica ayuda a detectar techos de mercado después de movimientos alcistas. Cuando el suministro inactivo de corto plazo en pérdida llega a 0, indica que nadie está perdiendo dinero en el corto plazo, marcando los puntos más altos de ciclos y movimientos a corto plazo. Las líneas horizontales de color rojo representan estos momentos.

En los próximos días se debe vigilar los niveles de está métrica, ya que el suministro inactivo de corto plazo en pérdida está disminuyendo rápidamente, y actualmente se encuentra en prácticamente 0, esto podría indicar un techo de mercado en el corto plazo.

ANÁLISIS DE LOS “HOLDERS DE LARGO PLAZO”

Ahora examinemos la situación de los titulares de largo plazo, ya que en caso de un retroceso, hay varios niveles definidos por estos usuarios que debemos considerar. Además, exploraremos diversas métricas que nos proporcionarán una visión de la tendencia de largo plazo.

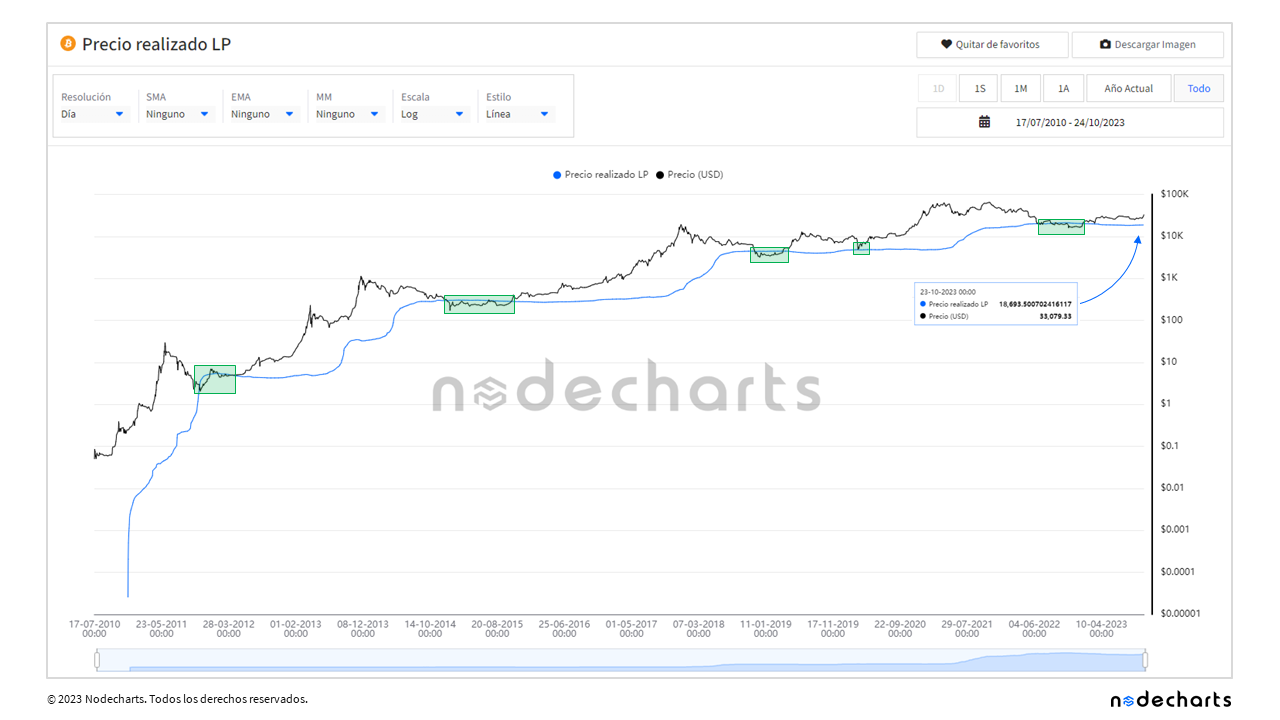

Precio realizado LP

A diferencia del precio realizado a corto plazo, el precio realizado de largo plazo representa el promedio de precios entre los participantes que tienen una convicción más sólida en el potencial aumento de precio de Bitcoin a largo plazo.

En este caso, es inusual ver el precio por debajo del promedio de largo plazo, lo que ha ocurrido solo en 4 ocasiones, y funcionó como soporte durante el colapso provocado por la COVID-19.

El precio promedio LP actual se encuentra aproximadamente sobre los 18.700$ (al momento de escribir este artículo) y es un nivel clave a considerar en caso de eventos bajistas significativos.

Por lo tanto, los precios realizados de las cohortes de corto y largo plazo nos proporcionan dos niveles interesantes para considerar como soporte en los próximos días (CP), semanas (CP) y meses (CP-LP).

MVRV LP

El MVRV de largo plazo se calcula de manera similar al de corto plazo, pero solo se tienen en cuenta las transacciones de largo plazo. Al igual que el precio realizado de largo plazo, es poco común ver al MVRV de largo plazo por debajo del nivel de uno. Un MVRV de largo plazo por debajo de uno sería una oportunidad destacada en términos de inversión a largo plazo.

Los niveles clave a tener en cuenta para el MVRV de largo plazo son aquellos inferiores a 1, que han marcado zonas de sobreventa, y valores superiores a 8-10, que han indicado sobrecompra, zonas de distribución por parte de manos fuertes a manos débiles y la posibilidad de toma de beneficios.

En este gráfico, también observamos que volvemos a estar por encima de la media móvil de los últimos 90 días. Esto marca un cambio positivo después de dos meses de estar por debajo de dicha media y nuevamente es importante destacar que hay que mantener estos niveles para seguir la tendencia.

SOPR LP

El SOPR de largo plazo se calcula de manera similar al de corto plazo, pero solo se tienen en cuenta las transacciones de largo plazo. Los mismos estados se aplican: cuando el SOPR de largo plazo es mayor que 1, se están vendiendo monedas de largo plazo en ganancias, y si es menor que 1, se están vendiendo en pérdidas. Una lectura de 1 indica que las monedas se están vendiendo al mismo precio que se adquirieron.

La métrica que quizás más optimismo infunde hasta ahora es está. Aunque la ruptura por encima del nivel 1 en 2023 no ha sido decisiva, si la comparamos con el comportamiento de 2015, el comportamiento es bastante similar al de entonces. En 2015 veíamos una ruptura y un periodo sostenido por encima del nivel 1 durante varios meses, seguido por un inicio de una tendencia alcista.

Por el momento, a lo largo del 2023 los inversores de largo plazo muestran una fuerte reticencia a vender en pérdidas, y parece que los niveles de equilibrio (break-even) han actuado como zonas de soporte.

Es importante mantener un ojo en esta métrica en las próximas semanas. Si se produce una ruptura significativa por encima del máximo anual, una consolidación por encima de los 33,000 dólares y un SOPR de largo plazo en tendencia alcista, serían señales muy positivas para Bitcoin.

Por el contrario, una pérdida del nivel 1 sería motivo de preocupación a corto plazo, ya que indicaría una falta de confianza por parte de los inversores de largo plazo, quienes estarían dispuestos a asumir pérdidas en lugar de apostar por un aumento en el precio.

Cambio de la posición neta hodler

El cambio de la posición neta hodler representa el cambio mensual de los inversores de largo plazo. Es negativo en fases de distribución y positivo en fases de acumulación (aunque en capitulaciones de usuarios de largo plazo también es negativo).

Esta métrica demuestra que la tendencia de largo plazo es sólida y que hay un gran potencial de aumento de precio en largo plazo.

Sin embargo, hay que destacar que la correlación de Bitcoin con los activos de riesgo continúa siendo un factor importante, por lo que siempre debemos mantener un estrecho seguimiento del mercado de renta variable.

Vivacidad

La vivacidad es un indicador que representa la relación entre la suma de días/monedas destruidas y la suma de días/monedas creadas. Ofrece información clave sobre si los titulares de largo plazo de Bitcoin están gastando sus monedas o, en su lugar, optando por mantenerlas.

La vivacidad varía en un rango de 0 a 1. En una red donde se gastan todas las monedas de manera simultánea, el valor sería 1. Por otro lado, en una red en la que no se gasta ninguna moneda, el valor sería 0. Por lo tanto, si la vivacidad aumenta, indica una fase de distribución de bitcoins, mientras que si disminuye, señala una fase de acumulación.

En el siguiente gráfico, se puede observar la evolución desde 2017 hasta la fecha actual.

Como mencionamos, las áreas donde la vivacidad aumenta reflejan un mayor gasto de los titulares de largo plazo, mientras que una disminución de la vivacidad indica que los usuarios prefieren mantener sus bitcoins.

La zona actual ha alcanzado mínimos que no se veían desde finales de 2020 y se acerca a los mínimos de finales de 2018. Esto sugiere que los usuarios de largo plazo, tienen una fuerte convicción en un aumento futuro del precio.

“HOLDERS DE CORTO PLAZO” VS “HOLDERS DE LARGO PLAZO”

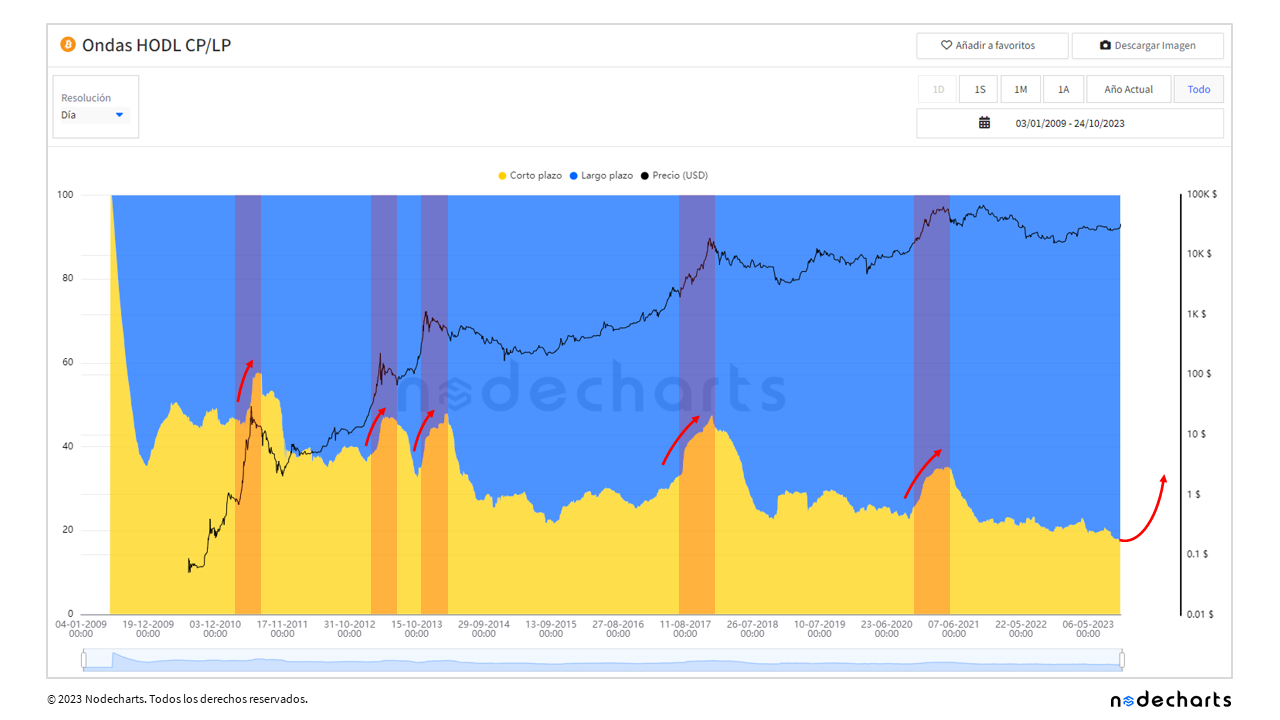

Ondas hodl CP/LP

La última métrica del informe de hoy se enfoca en comparar las fases en las que los usuarios a corto plazo tienen un papel predominante con aquellas en las que los titulares de largo plazo mantienen sus monedas con una gran convicción en un futuro aumento de precio.

En cada mercado alcista, se observa que los titulares de largo plazo (representados en azul) ceden protagonismo y comienzan a distribuir sus bitcoins a usuarios a corto plazo (representados en amarillo), quienes posiblemente cuentan con menos información a la hora de tomar decisiones.

En la actualidad, nos encontramos en una zona propicia antes del próximo mercado alcista, lo que nos permite determinar las mejores áreas de acumulación. Esto se debe a que, por el momento, observamos que la influencia de los usuarios a corto plazo no es especialmente relevante desde una perspectiva de largo plazo.

CONCLUSIONES

A corto plazo, la tendencia alcista podría mantenerse si el precio de Bitcoin se sostiene por encima de los niveles clave de las métricas mencionadas en este informe. No obstante, si los inversores de corto plazo muestran una falta de confianza, existe la posibilidad de un retroceso que podría llevar el precio de Bitcoin de vuelta a niveles inferiores.

Por otro lado, a largo plazo, las perspectivas para Bitcoin son alentadoras, ya que no se observan señales de distribución de monedas antiguas por parte de los “holders de largo plazo.” Esto sugiere un potencial para alcanzar nuevos máximos en el futuro. En caso de un retroceso en el corto plazo, los “holders de largo plazo” cuentan con niveles significativos que podrían actuar como sólidos puntos de apoyo, respaldando la salud a largo plazo de la red de Bitcoin.

Exención de responsabilidad: Este artículo no ofrece ningún tipo de asesoramiento en materia de inversión. Todos los datos se facilitan únicamente con fines informativos. Ninguna decisión de inversión se basará en la información aquí facilitada y usted es el único responsable de sus propias decisiones de inversión.

- Únete a nuestro canal de Telegram

- Síguenos en Twitter

- Para ver las mejores métricas on-chain visita el Estudio PRO

- Para detectar las mejores zonas de acumulación y distribución visita Signals